波浪理论的基本原理

波浪理论是美国证券分析家拉尔夫·纳尔逊·艾略特(R.N.Elliott)提出,旨在通过识别市场价格运动中的波浪模式来预测股市走势。波浪理论认为,市场价格变化并非随机,而是呈现出某种规律性,形成重复的波浪模式。这个理论在股市中应用广泛,帮助投资者分析市场的趋势、预测价格的转折点,以及识别潜在的投资机会。

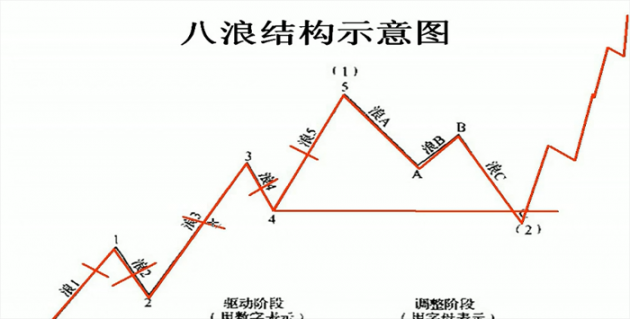

波浪理论的核心结构由两个主要部分构成:五浪上涨与三浪下跌。这些波浪形成一个完整的市场周期,反映了市场的涨跌过程。

五浪上升(1, 3, 5浪):1浪:通常是市场的初步上涨阶段,起点通常较为隐蔽,投资者往往对这段上涨反应较为迟钝。3浪:是波浪理论中最强的上涨浪,通常伴随着市场情绪的极大波动,吸引大量的投资者进入市场。5浪:最后的上涨浪,通常是市场上升的末期,虽然上涨,但往往缺乏3浪的力量,标志着市场即将进入调整期。2浪与4浪(调整浪):这两个波浪的走势与主趋势相反,分别为1浪和3浪的调整浪,通常表现为价格的回调。

三浪下跌(A, B, C):A浪:市场经历了一波上涨后,价格开始下跌,形成第一个下跌波段,通常受到投资者的恐慌性卖盘驱动。B浪:价格在下跌过程中反弹,往往会吸引部分投资者入场,但反弹并不持久,无法突破之前的高点。C浪:是波浪结构中最强的下跌浪,通常会突破A浪的低点,形成市场的底部,为下一个五浪上涨提供条件。

波浪理论不仅关注价格的波动模式,还强调了时间和幅度之间的关系。每一个波浪的时间持续长度与其幅度有着密切的关系。

幅度与时间的相关性:若某一浪的幅度非常大,那么它的持续时间也往往会较长。3浪延长时,通常会导致5浪的幅度和时间也随之延长。相反,若3浪没有延长,5浪的幅度和时间则通常会与1浪相当,表现为一种对称性。

波浪的时间周期通常从1浪的起点开始计算,整个周期的预测需要根据1浪的起点来推算。5浪的结束点也是从1浪的起点进行时间推算,从而帮助预测市场的反转点。波浪延长与调整浪的幅度关系是波浪理论中的重要分析工具。波浪延长通常意味着市场某一阶段的波动幅度超出了正常预期,这会影响调整浪的幅度和持续时间。

波浪结构的变化不仅受到市场情绪的影响,还可能因为市场消息或其他外部因素而出现延长或复杂调整。此时,波浪的结构可能变得更加复杂,需要投资者时刻关注波浪的延续和变化。

波浪理论最初被应用于道琼斯工业平均指数的分析,但其应用不仅限于此。该理论可以扩展到其他股市指数和个股的走势分析,尤其是在市场趋势的预测和价格反转的判断方面,具有独特的优势。股市的波动通常与市场指数密切相关,个股的波动往往需要与市场指数的浪形结构进行对比分析。如果个股的走势与整体市场的浪形结构不一致,投资者需要单独分析个股的波浪结构。

波浪理论通过系统地分析市场的波浪结构,能够帮助投资者做出更为科学的市场判断,减少盲目操作的风险。尤其在波浪的调整阶段,它为投资者提供了优化仓位的参考,避免过度投资或错失市场的反转机会。

相关内容

- 什么是波浪理论? 04-11

- 三大理论:03波浪理论 12-30

- “主升浪”行情如何选股 04-10

- 波浪理论基本规则 04-12

共 0 条评论发表评论

- 暂无评论...